出品搜狐财经

骑士乳业正在冲击北交所乳业第一股。

5月30日晚间,骑士乳业连续发布多则公告,称公司拟公开发行股票并在北交所上市。

公告显示,骑士乳业拟公开发行不超过5277万股,其中募集资金2.6亿元用于奶牛养殖项目。

此前,骑士乳业已在新三板创新层挂牌12个月,在证券辅导过程中从创业板IPO变更为北交所。

奈特在公告中指出,公司申请公开发行股票并在北交所上市存在无法通过发行上市审核或中国证监会注册的风险,公司存在因公开发行失败而无法在北交所上市的风险。

搜狐财经发现,因为同时面临高负债率和现金流波动的压力,或是骑士乳业选择在北交所上市的主要原因。

香颂资本执行董事沈梦表示,骑士乳业在业绩增长和科研投入比例方面存在不确定性,因此,骑士乳业在创业板上市有风险,而北交所门槛较低,有利于企业完成上市融资。

底价高于近期市场价。

5月30日晚间,骑士乳业发布公告称,其董事会已于最近几天审议通过了《关于公司申请公开发行股票并在北交所上市的议案》。

公告显示,本次发行底价为5.00元/股,骑士乳业拟向不特定合格投资者公开发行不超过5227万股发行后,社会公众股东持股比例不低于发行后总股本的25%,公司与主承销商采取超额配售选择权的,发行数量不超过本次发行数量的15%

据披露,扣除发行费用后,募集资金将用于鄂尔多斯骑士库布其牧业有限公司骑士乳业奶牛养殖项目..

根据消息显示,该项目总投资约4.09亿元,拟融资2.61亿元在募集资金到位前,骑士乳业将根据募集资金投资项目的实际进度,以自筹资金进行投资,并在募集资金到位后进行置换

调查信息显示,鄂尔多斯骑士库布其牧业有限公司成立于2021年10月,主要从事动物养殖,鲜奶收购,草种生产经营等,是骑士乳业的全资子公司

公告显示,骑士乳业已连续12个月在新三板创业层挂牌。

2020年11月,骑士乳业在进入上市辅导阶段后,剑指创业板,可是,今年1月,骑士乳业宣布将IPO计划变更为北交所乳业表示,该决定是根据自身的商业模式,业务特点和未来发展规划做出的

但骑士乳业此次公布的底价高于近期的市场股价。

数据显示,自去年9月份达到5.21元/股的最高水平后,其股价呈下跌趋势,过去半年,骑士乳业的股价没有超过这个发行价。

2015年8月,骑士乳业股价录得15.24元/股的最高水平此后,其股价呈现震荡下行态势,2019年8月跌至最低点0.97元/股

截至6月2日收盘,骑士乳业股价报4.46元/股,涨幅1.36%。

针对伊利和蒙牛供应商。

数据显示,2018年至2021年,骑士乳业营收从4.62亿元增长至8.76亿元,同期其归母净利润由2660万元增长至5573万元。

根据已披露的2021年年报,骑士乳业已符合《上市规则》规定的北交所上市财务条件,不存在《上市规则》第2.1.4条规定的禁止在北交所上市的情形。

财报显示,2020年和2021年,骑士乳业经审计的归属于上市公司股东的净利润分别为1916.07万元和5156.77万元,加权平均净资产收益率分别为4.86%和11.30%。

2019年至2020年,骑士乳业未达到在北交所上市的财务条件。

财报显示,2019年至2020年,骑士乳业净利润分别录得3693.62万元和1962.27万元,加权平均净资产收益率分别为9.92%和4.99%,不符合最近两年净利润不低于1500万元,加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2500万元,加权平均净资产收益率不低于8%的条件。

去年存货和应收账款占流动资产的近60%。

从历年披露的数据来看,2018年至2021年,骑士乳业净利润从2659.83万元增长至5572.72万元,但其净利润增速犹如过山车,分别录得186.57%,38.87%,—36.80%,143.55%。

伴随着业绩的逐年增长,骑士乳业的存货和应收账款也开始一起上升,现金流也呈现较大的波动趋势。

2018年至2021年,骑士乳业应收票据,应收账款分别为0.49亿元,0.64亿元,0.65亿元,0.36亿元,同期其存货分别为1.37亿,1.63亿,2.16亿和2.15亿,合计占流动资产的61.98%,51.03%,55.82%和59.20%。

截至2021年,骑士乳业的存货和应收账款占流动资产的比例接近60%。

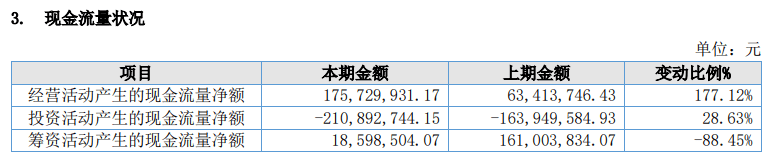

财报显示,2018年至2021年,骑士乳业经营活动产生的现金流量净额分别为0.31亿元,1.35亿元,0.63亿元和1.76亿元,波动幅度较大,分别为—67.13%,332.37%,—52.88%和177.12%。

搜狐财经发现,公司应收票据及其他应收账款和存货增加,或为其经营性现金流波动较大的主要原因。

Knight在财报中表示,公司已对其经营直接产生的多种其他金融资产和负债中的流动性风险进行了警告,同时得到主要金融机构的承诺,将提供充足的储备资金以满足短期和较长期的流动性需求。

单看2021年,骑士乳业的现金及现金等价物净增加额为—1700万元,这个数字为负,上一次出现在2018年。

奈特在财报中解释称,2021年,其经营活动产生的现金流量净额增加主要是由于收入增加,而应收账款余额减少,投资现金流量净额减少主要是由于购买固定资产增加,融资产生的现金流量净额减少,主要原因是报告期内外部融资减少。

如果骑士乳业经营活动产生的净现金流持续波动,会给其经营管理带来很大压力。

资产负债率去年飙升至70%。

财报显示,骑士乳业流动比率逐年下降,从2017年的1.40%降至2021年的0.63%,短期偿债能力较低。

短期债务的持续上升是骑士乳业资产负债率飙升的主要原因。

由于规模扩大,营运资金增加,骑士乳业向多家金融机构借款维持经营,导致其资产负债率一直居高不下且逐年上升。

数据显示,2018年至2021年,骑士乳业短期借款从0.56亿元增加至2.56亿元。

截至2021年12月31日,骑士乳业总资产14.92亿元,总负债10.36亿元。

其中,货币基金1.38亿元,较去年同期减少13.81%,同期,骑士乳业的短期借款,应付账款和一年内到期的非流动负债分别为2.56亿元,2.28亿元和1.39亿元,合计6.23亿元货币基金不再能够覆盖短期债务

由于贷款增加,利息支出增加2021年,骑士乳业的财务费用也同比增长84.01%至0.49亿元

骑士乳业在财报中表示,其2021年新增短期贷款融资主要用于子公司项目建设。

财报显示,2021年骑士乳业流动负债占总负债的65.21%,其中,短期贷款为子公司包头骑士,敕勒川糖业,骑士牧场等向银行的贷款,作为目标项目的建设,运营,维护和管理,应付账款是原材料,包装材料,设备和工程款等

从历年年报来看,骑士乳业的资产负债率逐年上升,最近三年资产负债率一直在66%以上。

数据显示,骑士乳业的资产负债率从2016年的44.84%上升至2021年的69.47%,为近五年来最高。

与收入和净利润相当的阳光乳业相比,最近三年的资产负债率不到30%。

一批新三板企业转投北交所

今年以来,已有多家企业将上市计划从创业板改为北交所。

此前,新三板企业实创信息,宁鑫新材,宝来利,迪达股份均宣布终止创业板IPO,多家公司均表示终止IPO申请的原因是基于自身发展的上市策略调整。

根据宁鑫新材的业绩,2020年至2021年,其营收分别为2.4亿元和3.78亿元同期其扣非后净利润分别为3911.62万元和7213.14万元

而宁鑫新材实际上应收账款和存货都很高。

数据显示,2020年至2021年,其应收账款和存货分别占营运资金的72.12%和63.27%。

至于同样面临高库存,现金流压力,负债率过高的骑士乳业,香颂资本执行董事沈梦对搜狐财经表示,骑士乳业无法通过注册制在创业板上市,能否满足创业板对业绩增长,研究投资比例等方面的要求还有不确定性,因此,骑士乳业在创业板上市有风险,而北交所门槛较低,有利于企业完成上市融资。

目前北交所参与机构较多,骑士乳业IPO募集资金问题应该不大,可是,目前北交所的流动性较低,因此投资者在二级市场交易不太方便,沈梦指出。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

,北京市人民政府发布《北京市防控疫情稳定经济增长总体规划实施方案》的通知,坚持房住不炒,保障刚性住房需求,满足合理改... [查看详情]