今年3月以来,A股市场再度进入震荡调整区间。每逢市场震荡,投资者会将目光投向比普通权益基金追求更低波动的选择,那就是“固收+”。6月12日起,兴证全球基金固收团队全新打造的二级债基兴证全球招益债券型基金正在发行中。公开资料显示,固收强将张睿搭配权益能手徐留明拟出任基金经理,目前由两人共管的兴全恒益基金被评为银河五星级债券型基金。

相关业内人士认为,与其说“固收+”是一种产品类别,不如说它是一种策略。简单来说,可以将“固收+”分为“固收”和“+”两部分,其中固收部分投资于债券类资产,争取获取相对权益市场波动更小的基础收益,起到压舱石的作用。“+”的部分包括二级市场股票、可转债等风险相对较高的资产类型,力求增厚整体投资组合的收益弹性。这类策略的优势在于,通过一只基金就可以实现多元化资产配置,把握多元资产机遇,同时可平滑波动。与偏股混合型、股债平衡型这些同为混合资产策略的产品相较,“固收+”通过控制权益属性资产的比例,更加关注投资人的投资体验。

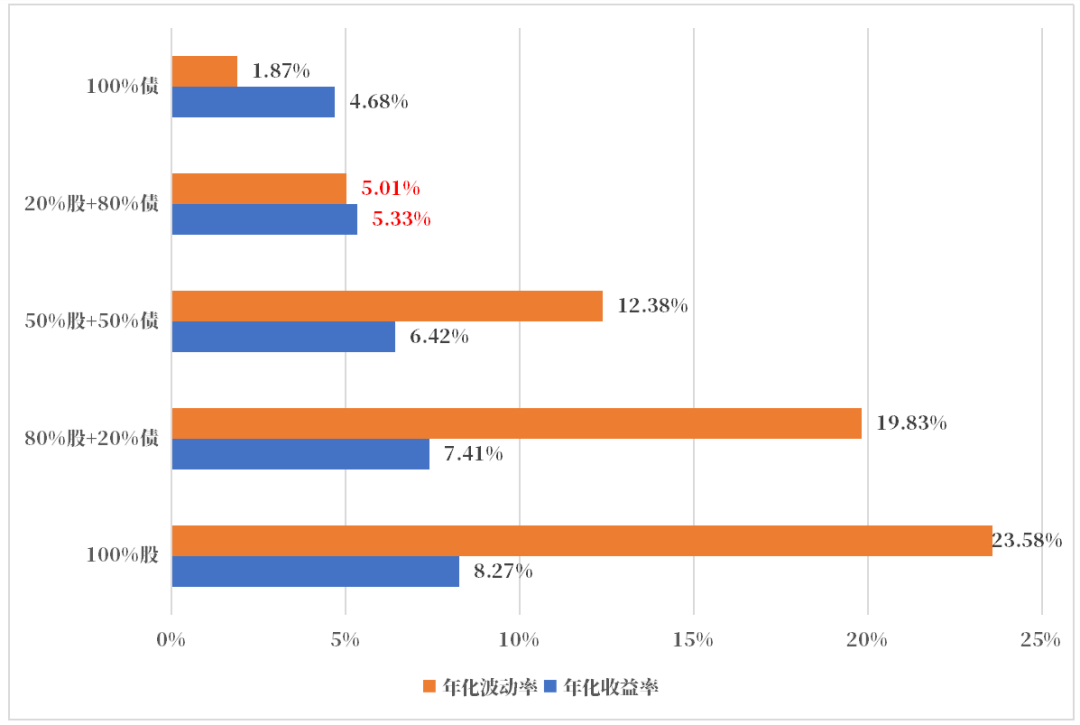

有效的资产配置是平衡、对冲风险、降低投资组合波动率的利器。兴证全球基金表示,如果进行模拟测算,将万得全A指数与中证全债指数组成投资组合,观察过往十年中不同配置比例下投资组合的表现,可以发现投资组合中债券资产比例越高,组合的年化收益率和年化波动率越低。考虑风险收益性价比,“20%股+80%债”的投资组合相较“100%股”的投资组合,年化收益率下降3个百分点,年化波动率降低18个百分点,显著提升投资体验。

过往十年不同资产比例投资组合年化收益率与年化波动率

那么在什么市场阶段,投资者更适合投资“固收+”?“固收+”的优势就在于,可以发挥各类资产的优势,在波动市场环境下可以做到“攻守有道”。

比较过往五年中,不同资产配置策略的基金每一年的收益表现,以“20%股+80%债”投资组合模拟“固收+”基金,与万得中长期纯债型基金指数、万得偏股型基金指数进行比较。可以发现,当股市处于明显上行期时,“20%股+80%债”投资组合相较万得中长期纯债型基金指数体现出更强的进攻性,涨幅更大;当股市处于明显下行期时,“20%股+80%债”投资组合相较万得偏股型基金指数体现出更强的防御性,跌幅更小。

过往五年不同资产配置策略的基金每一年的收益表现

近几年来,市场面临的内外部不确定因素增多,波动加大。从外部来看,今年以来,美联储加息接近尾声,外部面临欧美经济增长动能进一步减弱、降息启动或慢于预期等因素扰动。从内部来看,国内经济仍处于渐进式复苏进程中,并且正处于产业结构优化的长周期中,围绕国内经济复苏强度的预期与现实之间的再平衡,也是加大A股波动的原因。

在不确定性仍存的情况下,波动或许将是一段时间内的常态。市场波动加大时,投资者出于焦虑情绪做出不理性投资行为的可能性更大。如果投资者现阶段不太拿得准权益投资方向,或不想承受市场波动的无常,“固收+”策略的产品或许可以成为投资中的省心之选。

如何选择一只优秀的“固收+”产品? 市场中“固收+”中“+”的部分存在差异,有些产品“+”的是股票,有些产品“+”的是转债,还有些产品可能是多种资产、多种策略的混合,权益比例也有10%-30%等多种情况,投资者可以查看基金合同等文件中的具体投资比例和策略,依据自己的风险偏好来选择适合自己的产品。

在充分了解产品之后,投资者还要选择优质的基金公司,“固收+”类产品不仅考察公司在债股双方面的投资能力和投研文化,也考察公司整体对于大类资产配置、股债配合方面的合力运作。

6月12日起发行的兴证全球招益债券基金,公开资料显示,该产品的资产配置中,股票、可转债等“+”部分比例不超过20%。该产品拟任基金经理为张睿和徐留明,二人共管产品兴全恒益债券A,过去三年回报率为19.63%,居同类前1/6(数据来自银河证券,截至2023年一季度)。兴证全球基金公司股债投资实力双优,过往连续2年获固收投资金牛基金公司大奖。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

上海康跃食品有限公司和杭州箐蜂品牌有限公司的战略合作,是华人风味热卤品牌——卤小佳鲜卤现捞的一个重要里程碑,这将有助... [查看详情]